MokesÄŤiai

Verslo liudijimas

• Fiksuotas GyventojĹł pajamĹł mokestis (GPM) – nustatytas kiekvienoje savivaldybÄ—je ir skirtingas pagal veiklas. SuĹľinoti kiek kainuotĹł tam tikros veiklos verslo liudijimas tam tikroje savivaldybÄ—je galite ÄŚIA.

• Privalomasis sveikatos draudimas (PSD) – 6,98% nuo MMA. PSD ÄŻmoka mokama nuo tÄ… mÄ—nesÄŻ galiojanÄŤio nustatyto minimalaus atlyginimo dydĹľio, nepriklausomai nuo verslo liudijimo galiojimo trukmÄ—s.

2024 metais ši ÄŻmoka siekia 64,50 eurĹł.

2025 metais ši ÄŻmoka sieks 72,45 eurĹł.

Proporcingai verslo liudijimo galiojimo laikotarpiui PSD ÄŻmokas reikia mokÄ—ti tik jei atitinkamÄ… mÄ—nesÄŻ JĹ«s mokate ir (arba) uĹľ Jus yra mokamos PSD ÄŻmokos (dirbate pagal darbo sutartÄŻ, esate valstybÄ—s tarnautojas ir kt.) arba esate draudĹľiamas valstybÄ—s lÄ—šomis (pensininkas, neÄŻgalus asmuo ir kt.).

• Valstybinis socialinis draudimas (VSD) – ÄŻmokos dydis priklauso nuo verslo liudijimo galiojimo laiko. Jei verslo liudijimas galioja mÄ—nesÄŻ, nuo pirmos iki paskutinÄ—s jo dienos, tuomet mokamas standartinis mÄ—nesinis ÄŻmokos dydis, o jei verslo liudijimas galioja ilgiau ar trumpiau nei mÄ—nesis, VSD ÄŻmokos apskaiÄŤiuojamos proporcingai verslo liudijimo galiojimo laikotarpiui.

MÄ—nesiniai ÄŻmokĹł dydĹľiai 2024 metais:

- Jei papildomai pensijai nekaupiate – 8,72% nuo MMA (924 € x 8,72 % = 80,57 €);

- Jei papildomai pensijai kaupiate ir mokate 3% – 11,72% nuo MMA (924 € x 11,72 % = 108,29 €).

MÄ—nesiniai ÄŻmokĹł dydĹľiai 2025 metais:

- Jei papildomai pensijai nekaupiate – 8,72 % nuo MMA (1038 € x 8,72 % = 90,51 €);

- Jei papildomai pensijai kaupiate ir mokate 3 % – 11,72 % nuo MMA (1038 € x 11,72 % = 121,65 €).

Pasinaudojus SODRA skaiÄŤiuokle, susiskaiÄŤiuoti VSD ir PSD mokesÄŤius bus daug paprasÄŤiau.

SVARBU Ĺ˝INOTI: GautĹł pajamĹł dalis, viršijÄ™s 45000 €, apmokestinamas 15% tarifu kaip ir individuali veikla pagal paĹľymÄ….

Reikalingas pajamĹł - išlaidĹł apskaitos Ĺľurnalas arba kasos operacijĹł Ĺľurnalas.

Individuali veikla pagal paĹľymÄ…

Norint suĹľinoti mokÄ—tinĹł ÄŻmokĹł dydĹľius, bĹ«tina susiskaiÄŤiuoti apmokestinamÄ…sias pajamas. ApskaiÄŤiuojant šias pajamas iš uĹľdirbtĹł pajamĹł galima atimti leidĹľiamus atskaitymus (išlaidas patirtas pajamoms uĹľdirbti). Tokiu atveju bĹ«tina kaupti išlaidas pagrindĹľianÄŤius dokumentus, arba pasinaudoti supaprastinta tvarka ir minusuoti 30% leidĹľiamĹł atskaitymĹł nuo JĹ«sĹł uĹľdirbtĹł pajamĹł.

MokÄ—tini mokesÄŤiai:

• GyventojĹł pajamĹł mokestis (GPM) – 15% nuo apmokestinamĹłjĹł pajamĹł (atÄ—mus mokesÄŤio kreditÄ…), tai bĹ«tĹł:

- 5% – kai pelnas neviršija 20 000 €, kai metinis pelnas viršys 20 000 € per metus, taikomas tarifas didÄ—s, kol pasieks nekintantÄŻ 15% tarifÄ…;

- 15% – kai pelnas sieks 35 000 € ir daugiau per metus. Mokama 1 kartÄ… metuose.

• Privalomasis sveikatos draudimas (PSD) – mokamas nuo 90% apmokestinamĹłjĹł pajamĹł (neatÄ—mus VSD ir PSD ÄŻmokĹł).

PSD ÄŻmokos skaiÄŤiuojamos nuo MMA, galiojanÄŤios tÄ… mÄ—nesÄŻ, uĹľ kurÄŻ mokama ÄŻmoka. Kas mÄ—nesÄŻ mokama PSD ÄŻmoka lygi 6,98% × MMA, t. y. 64,50 € pagal 2024 metĹł nustatytus dydĹľius.

Pasibaigus kalendoriniams metams, ne vÄ—liau kaip iki gegužės 2 dienos, pateikus deklaracijas, sumokamas skirtumas tarp sumokÄ—tĹł ir mokÄ—tinĹł PSD ÄŻmokĹł sumĹł. Kas mÄ—nesÄŻ mokÄ—ti PSD ÄŻmokĹł nereikia, jei mokate ir (arba) uĹľ Jus yra mokamos PSD ÄŻmokos arba esate draudĹľiami valstybÄ—s lÄ—šomis.

• Valstybinis socialinis draudimas (VSD) - Asmenys, vykdantys veiklÄ… su individualios veiklos paĹľyma privalomai draudĹľiami pensijĹł, ligos, motinystÄ—s socialiniu draudimu. TodÄ—l jie turi teisÄ™ gauti numatytas išmokas (senatvÄ—s pensijÄ…, ligos, motinystÄ—s, tÄ—vystÄ—s, vaiko prieĹľiĹ«ros išmokas).

Įmokos mokamos nuo 90 % apmokestinamųjų pajamų (neatėmus VSD ir PSD įmokų).

VSD ÄŻmokĹł dydĹľiai:

- 12,52 %, jei nekaupiate pensijai papildomai;

- 15,52 %, jei kaupiate pensijai papildomai ir mokate 3 % ÄŻmokÄ….

Pasinaudojus SODRA individualios veiklos skaiÄŤiuokle galima patogiai apskaiÄŤiuoti priklausanÄŤius mokesÄŤius ir jĹł dydĹľius.

Individuali ÄŻmonÄ—

• Pelno mokestis (PM) – 15 proc. nuo pelno. JuridiniĹł vienetĹł, kuriuose vidutinis sÄ…rašuose esanÄŤiĹł darbuotojĹł skaiÄŤius neviršija 10 ĹľmoniĹł ir mokestinio laikotarpio pajamos neviršija 300 000 eurĹł bei kurie neatitinka PMÄ® 5 straipsnio 3 dalyje nustatytĹł kriterijĹł, pirmojo mokestinio laikotarpio apmokestinamasis pelnas apmokestinamas taikant 0 proc. pelno mokesÄŤio tarifÄ…. 0 procentĹł mokesÄŤio tarifas taikomas tik tokiam vienetui, kurio dalyvis (dalyviai) yra fizinis asmuo (fiziniai asmenys), ir tik tuo atveju, kai per tris vienas po kito einanÄŤius mokestinius laikotarpius, ÄŻskaitant pirmÄ…jÄŻ mokestinÄŻ laikotarpÄŻ: vieneto veikla nÄ—ra sustabdoma, vienetas nÄ—ra likviduojamas, reorganizuojamas ir vieneto akcijos (dalys, pajai) nÄ—ra perleidĹľiamos naujiems dalyviams. Lengvatinis 5 proc. tarifas taikomas, jeigu vidutinis darbuotojĹł skaiÄŤius neviršija 10 ĹľmoniĹł, metinÄ—s pajamos neviršija 300 000 eurĹł, Ä®I savininkas neturi daugiau kaip 50 proc. akcijĹł ar daliĹł kitose ÄŻmonÄ—se.

• PridÄ—tinÄ—s vertÄ—s mokestis (PVM) – 21 proc. IÄ® privalo registruotis PVM mokÄ—toja, jeigu pajamos per paskutinius 12 mÄ—nesiĹł viršija 45 000 eurĹł arba prekiĹł, ÄŻsigytĹł iš kitĹł valstybiĹł nariĹł, vertÄ— praÄ—jusiais kalendoriniais metais viršijo 14 000 eurĹł.

• Nekilnojamo turto mokestis (jei IÄ® turi registruoto turto) - 0,3 - 3proc.

• IÄ® savininko dividentai - GPM - 15 proc. nuo pajamĹł iš paskirstyto pelno. MokesÄŤius moka IÄ® savininkas.

IÄ® savininko išsiimamos lÄ—šos asmeniniams poreikiams (kaip darbo uĹľmokestis):

• GyventojĹł pajamĹł mokestis (GPM) – 20 % išsiimamĹł lÄ—šĹł. MokesÄŤius moka IÄ® savininkas.

• Valstybinis socialinis draudimas (VSD):

SkaiÄŤiuojama nuo 50 proc. asmeniniams poreikiams išsiimamĹł lÄ—šĹł. Moka IÄ®.

- 13,83 proc.;

- 16,83 proc. (jeigu dalyvauja pensijĹł kaupime ir moka 3 proc. ÄŻmokas).

• Privalomas sveikatos draudimas (PSD) – 6,98 % nuo 50 proc. asmeniniams poreikiams išsiimamĹł lÄ—šĹł. Moka IÄ®.

Metinė PSD įmokų suma negali būti mažesnė kaip 6,98 proc. nuo 12 MMA*, galiojančios tų metų atitinkamą mėnesį.

2024 m. tai būtų 774 eurų.

MaĹľoji bendrija

• Pelno mokestis (PM) – 15 proc. nuo pelno. JuridiniĹł vienetĹł, kuriuose vidutinis sÄ…rašuose esanÄŤiĹł darbuotojĹł skaiÄŤius neviršija 10 ĹľmoniĹł ir mokestinio laikotarpio pajamos neviršija 300 000 eurĹł bei kurie neatitinka PMÄ® 5 straipsnio 3 dalyje nustatytĹł kriterijĹł, pirmojo mokestinio laikotarpio apmokestinamasis pelnas apmokestinamas taikant 0 proc. pelno mokesÄŤio tarifÄ…. 0 procentĹł mokesÄŤio tarifas taikomas tik tokiam vienetui, kurio dalyvis (dalyviai) yra fizinis asmuo (fiziniai asmenys), ir tik tuo atveju, kai per tris vienas po kito einanÄŤius mokestinius laikotarpius, ÄŻskaitant pirmÄ…jÄŻ mokestinÄŻ laikotarpÄŻ: vieneto veikla nÄ—ra sustabdoma, vienetas nÄ—ra likviduojamas, reorganizuojamas ir vieneto akcijos (dalys, pajai) nÄ—ra perleidĹľiamos naujiems dalyviams. Lengvatinis 5 proc. tarifas taikomas, jeigu vidutinis darbuotojĹł skaiÄŤius neviršija 10 ĹľmoniĹł, metinÄ—s pajamos neviršija 300 000 eurĹł, MB nariai neturi daugiau kaip 50 proc. akcijĹł ar daliĹł kitose ÄŻmonÄ—se.

• PridÄ—tinÄ—s vertÄ—s mokestis (PVM ) – 21 proc. MB privalo registruotis PVM mokÄ—toja, jeigu pajamos per paskutinius 12 mÄ—nesiĹł viršija 45 000 eurĹł arba prekiĹł, ÄŻsigytĹł iš kitĹł valstybiĹł nariĹł, vertÄ— praÄ—jusiais kalendoriniais metais viršijo 14 000 eurĹł.

• Nekilnojamojo turto mokestis (jei MB turi registruoto turto) – 0,3 – 3 proc.

• GyventojĹł pajamĹł mokestis (GPM)

- MB nario išsiimamos lÄ—šos asmeniniams poreikiams (kaip darbo uĹľmokestis). GPM – 20 proc. nuo asmeniniams poreikiams išsiimamĹł lÄ—šĹł. MokesÄŤius moka MB narys.

- MB nario dividendai. GPM – 15 proc. nuo pajamĹł iš paskirstyto pelno. MokesÄŤius moka MB narys.

- MB vadovo, kuris yra ir MB narys pajamos pagal civilinÄ™ paslaugĹł sutartÄŻ uĹľ vadovavimo paslaugas. GPM – 15 proc. MokesÄŤius moka MB narys. VSD ir PSD – nemokamos.

- MB vadovo, ne MB nario, pajamos pagal civilinÄ™ paslaugĹł sutartÄŻ uĹľ vadovavimo paslaugas. GPM – 20 proc. MokesÄŤius moka MB.

PlaÄŤiau – https://bit.ly/39CyhhI.

• Valstybinis socialinis draudimas (VSD):

SkaiÄŤiuojama nuo 50 proc. asmeniniams poreikiams išsiimamĹł lÄ—šĹł. Moka MB.

- 13,83 proc.;

- 16,83 proc., jei JĹ«s dalyvaujate papildomame pensijĹł kaupime ir kaupiate 3 proc.

• Privalomas sveikatos draudimas (PSD) – 6.98 proc. nuo 50 proc. asmeniniams poreikiams išsiimamĹł lÄ—šĹł. Moka MB.

KiekvienÄ… mÄ—nesÄŻ, iki einamojo mÄ—nesio paskutinÄ—s dienos, mokamos ne maĹľesnÄ—s nei 6,98 proc. dydĹľio PSD ÄŻmokos nuo minimalios mÄ—nesio algos MMA.

2024 m. tai bĹ«tĹł 6,98 proc. x 924 € = 64,50 eurĹł.

UĹľdaroji akcinÄ— bendrovÄ—

• Pelno mokestis (PM) – 15 proc. nuo pelno. JuridiniĹł vienetĹł, kuriuose vidutinis sÄ…rašuose esanÄŤiĹł darbuotojĹł skaiÄŤius neviršija 10 ĹľmoniĹł ir mokestinio laikotarpio pajamos neviršija 300 000 eurĹł bei kurie neatitinka PMÄ® 5 straipsnio 3 dalyje nustatytĹł kriterijĹł, pirmojo mokestinio laikotarpio (pirmĹł kalendoriniĹł metĹł) apmokestinamasis pelnas apmokestinamas taikant 0 proc. pelno mokesÄŤio tarifÄ…. 0 procentĹł mokesÄŤio tarifas taikomas tik tokiam vienetui, kurio dalyvis (dalyviai) yra fizinis asmuo (fiziniai asmenys), ir tik tuo atveju, kai per tris vienas po kito einanÄŤius mokestinius laikotarpius, ÄŻskaitant pirmÄ…jÄŻ mokestinÄŻ laikotarpÄŻ: vieneto veikla nÄ—ra sustabdoma, vienetas nÄ—ra likviduojamas, reorganizuojamas ir vieneto akcijos (dalys, pajai) nÄ—ra perleidĹľiamos naujiems dalyviams. Lengvatinis 5 proc. tarifas taikomas, jeigu vidutinis darbuotojĹł skaiÄŤius neviršija 10 ĹľmoniĹł, metinÄ—s pajamos neviršija 300 000 eurĹł, UAB nariai neturi daugiau kaip 50 proc. akcijĹł ar daliĹł kitose ÄŻmonÄ—se.

• PridÄ—tinÄ—s vertÄ—s mokestis (PVM ) – 21 proc. UAB privalo registruotis PVM mokÄ—toja, jeigu pajamos per paskutinius 12 mÄ—nesiĹł viršija 45 000 eurĹł arba prekiĹł, ÄŻsigytĹł iš kitĹł valstybiĹł nariĹł, vertÄ— praÄ—jusiais kalendoriniais metais viršijo 14 000 eurĹł.

• Dividendai, kuriuos išmoka ÄŻmonÄ— gyventojui – GPM – 15 proc.

• GyventojĹł pajamĹł mokestis (GPM):

- metinÄ— pajamĹł dalis, neviršijanti 60 vidutiniĹł šalies darbo uĹľmokesÄŤiĹł (VDU) dydĹľio sumos, taikomos apdraustĹłjĹł asmenĹł 2024 metĹł valstybinio socialinio draudimo ÄŻmokĹł (VSD ÄŻmokos) bazei skaiÄŤiuoti, apmokestinama taikant 20% pajamĹł mokesÄŤio tarifÄ…;

- metinÄ— pajamĹł dalis, viršijanti 60 VDU dydĹľio sumÄ…, taikomÄ… apdraustĹłjĹł asmenĹł 2024 m. VSD ÄŻmokĹł bazei skaiÄŤiuoti, apmokestinama taikant 32% pajamĹł mokesÄŤio tarifÄ… (moka darbuotojas).

- Nedarbo socialinis draudimas – 1.31% Terminuotoms sutartims taikomas kiek aukštesnis – 2.03% nedarbo socialinio draudimo mokesÄŤio tarifas.

- NelaimingĹł atsitikimĹł darbe ir profesiniĹł ligĹł socialinis draudimas pagal tarifĹł grupes 0.14% – 0.14%.

- PensijĹł socialinis draudimas 8.72%.

- MotinystÄ—s socialinis draudimas – 1.81%.

- Ligos socialinis draudimas – 1.99 %.

- Privalomas sveikatos draudimas (PSD) – 6.98 proc. (moka darbuotojas).

- Ä®mokos garantiniam fondui – 0.16%.

- Ä®mokos Ilgalaikio darbo išmokĹł fondui – 0.16%.

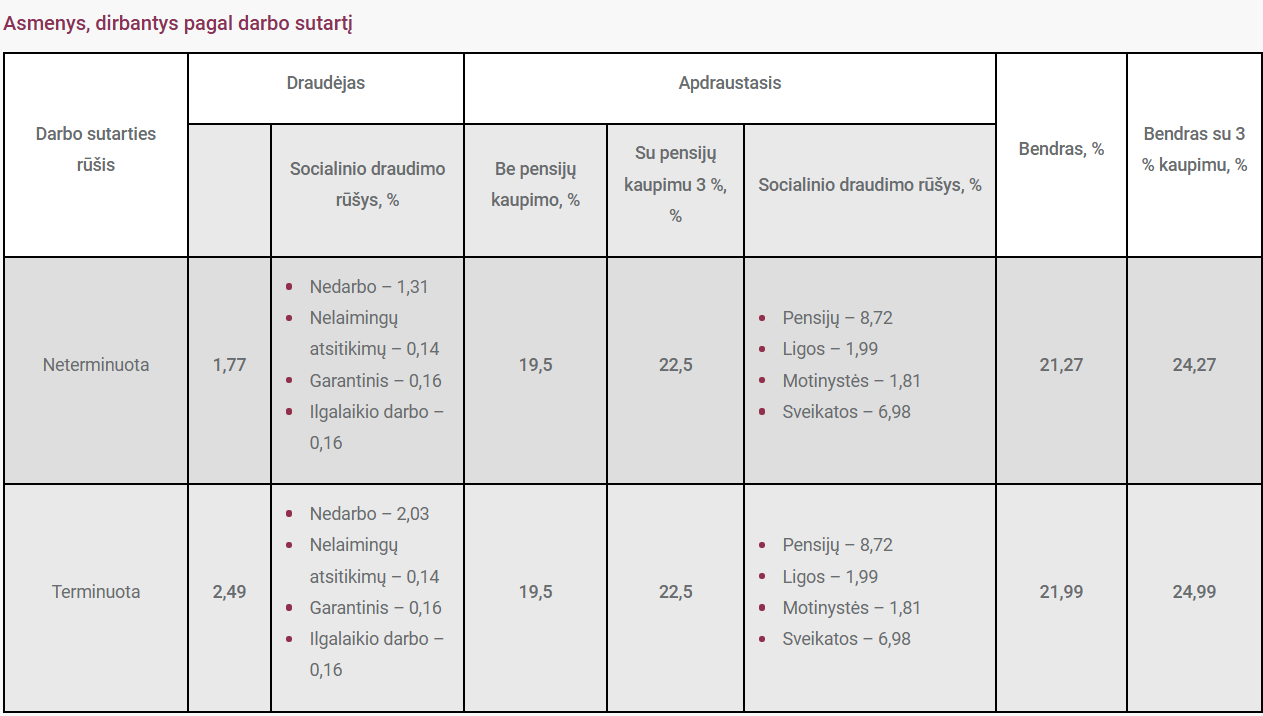

Įmokų tarifų lentelės 2024 m.

Viešoji ÄŻstaiga

• Pelno mokestis (PM) – 15 proc. nuo pelno. JuridiniĹł vienetĹł, kuriuose vidutinis sÄ…rašuose esanÄŤiĹł darbuotojĹł skaiÄŤius neviršija 10 ĹľmoniĹł ir mokestinio laikotarpio pajamos neviršija 300 000 eurĹł bei kurie neatitinka PMÄ® 5 straipsnio 3 dalyje nustatytĹł kriterijĹł, pirmojo mokestinio laikotarpio apmokestinamasis pelnas apmokestinamas taikant 0 proc. pelno mokesÄŤio tarifÄ…. 0 procentĹł mokesÄŤio tarifas taikomas tik tokiam vienetui, kurio dalyvis (dalyviai) yra fizinis asmuo (fiziniai asmenys), ir tik tuo atveju, kai per tris vienas po kito einanÄŤius mokestinius laikotarpius, ÄŻskaitant pirmÄ…jÄŻ mokestinÄŻ laikotarpÄŻ: vieneto veikla nÄ—ra sustabdoma, vienetas nÄ—ra likviduojamas, reorganizuojamas ir vieneto akcijos (dalys, pajai) nÄ—ra perleidĹľiamos naujiems dalyviams. Lengvatinis 5 proc. tarifas taikomas, jeigu vidutinis darbuotojĹł skaiÄŤius neviršija 10 ĹľmoniĹł, metinÄ—s pajamos neviršija 300 000 eurĹł, ir vieneto dalyviai nevaldo kitĹł vienetĹł.

• GyventojĹł pajamĹł mokestis (GPM)– 20%.

• Privalomasis sveikatos draudimas (PSD) – 6.98%.

• Valstybinis socialinis draudimas (VSD) – 12,52% arba 15,52% (jei asmuo pensijĹł kaupime dalyvauja papildomai ir moka 3% ÄŻmokÄ…) (asmenys draudĹľiami pensijĹł, ligos, motinystÄ—s, nedarbo socialinio draudimo ir sveikatos draudimu).

• Ä®mokos ÄŻ GarantinÄŻ fondÄ… tarifas – 0,16%.

• Darbdavio ÄŻmoka ÄŻ ilgalaikio darbo išmokĹł fondÄ… – 0,16%.

• PridÄ—tinÄ—s vertÄ—s mokesÄŤio (PVM) tarifas – 21%.

%20(6).png)